【貯蓄率-76%】40代共働き4人家族の2023年1月資産と家計簿公開!総資産1,579万円

子育て世代で家計のやりくりと将来に向けたライフプランを考えるのは大変。いくらお金を稼いでも子供にかかるお金が心配です。FPに相談も有料や無料でも保険を進められたりするので気乗りしないし、参考になるサイトは無いかしら。

質問者さんの様なお悩みを持っている方に向けて、子供2人がいてこれから教育費がかかる我が家の家計簿公開・資産運用・ライフプランをお伝えする事で少しでもお役に立てればと思い発信しています。

この記事でわかること

■40代4人家族のリアルな家計簿

■40代4人家族の失敗・成功事例

■家計改善・資産形成の参考に

■投資歴3年目の資産運用状況

■節約術やお得情報、投資情報

■長期分散積立投資の過程

■投資信託ひふみシリーズ運用実績

2023年01月の役立ちそうなトピックは以下の5点です。年初なのでトピックス多めでお伝えします。

この5点を見ていただくだけでもあなたが資産形成する際のヒントになる内容ですので是非読んでみてください。

※以下のリンクから各項目の見出しに移動することができます。

以下の記事では、3年間家族協力して資産形成に取り組んできた過程で、役に立ったアイテム・サービス・アプリ・本を紹介しています。

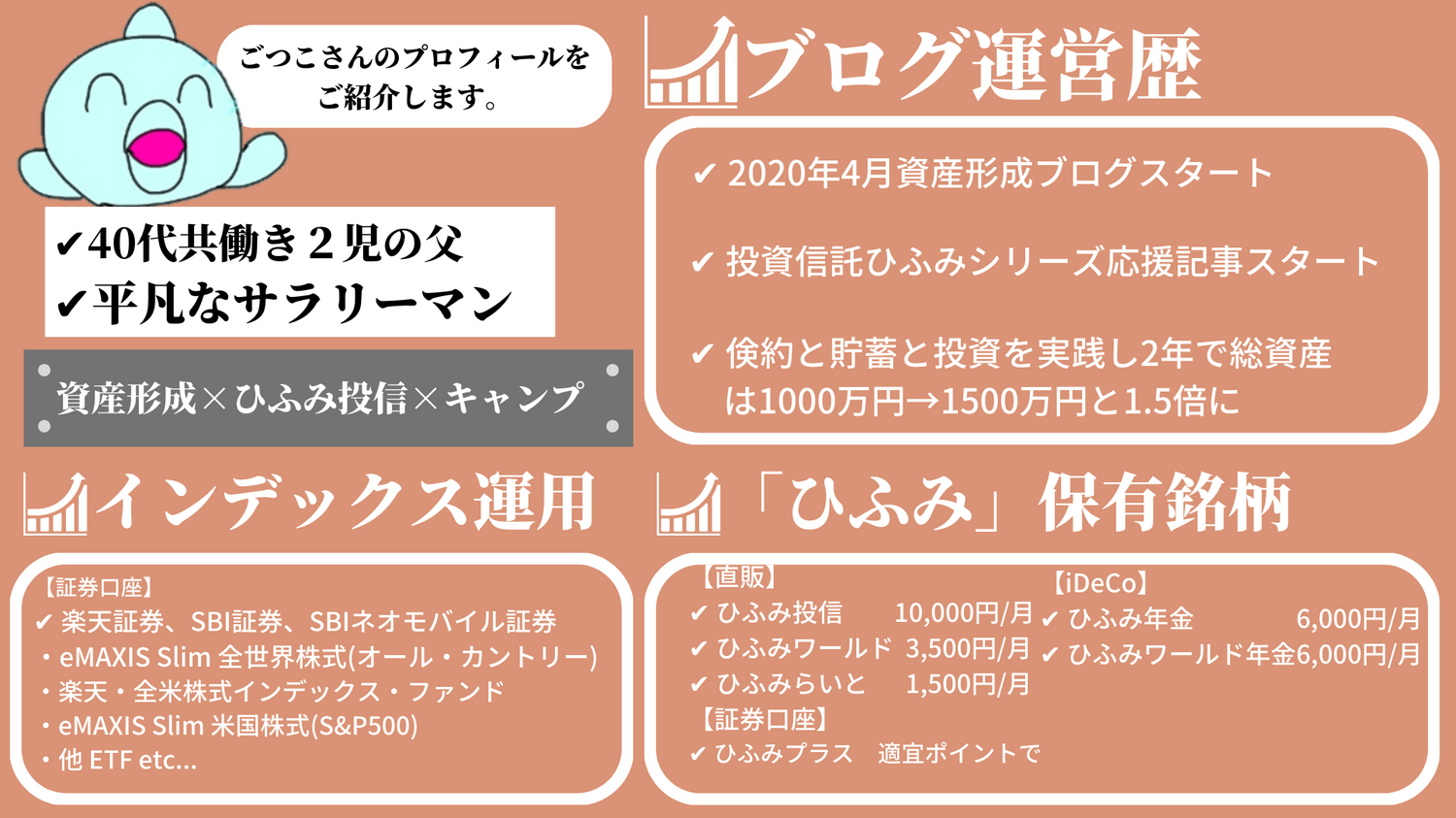

ごつこさん一家のプロフィール

初めての方もいらっしゃると思いますので改めて自己紹介します。必要ない場合は以降のリンク【2023年01月家計簿公開】をクリックし読み進めてください。

ごつこさん 40代会社員

資産形成歴3年目。レオス・キャピタルワークスの企業理念「資本市場を通じて社会に貢献します」の理念に共感し、「ブログを通じて社会に貢献」を当ブログの理念とし日々邁進中です。

めかぶさん 40代会社員

資産運用についてはめっぽう弱い私ですが、ごつこさんが暴走しないようにしっかりと見張っていますよ。キャンプで料理作るのが何よりも大好きです。

マリンちゃん 13歳中学1年生

ごつこさんブログのお絵描き担当です。アイコンは全て私が書いてお小遣い稼ぎしています。もっと上手に書けるかな。

フィン君 10歳小学4年生

こんにちは、フィンくんだよ。僕の得意技は甘えん坊だよ。好きなものはマイクラとたかぎなおこの本だよ。毎日たかぎなおこの本を見ながら眠りにつくのが日課なんだ!

2023年01月の家計簿公開

毎月の振り返りはとっても大事

我が家はこの記事を元に毎月家族会議を開いています。子供の金融教育にも役に立つと信じて続けています。子供たちも少しずつお金について理解してきているので是非ご家庭でもお金の話してみて下さい!

我が家の家計簿作成決まり事

■2023年の年間目標貯蓄率を23%に設定。前年度実績は28%

■家計簿アプリMoneytree(課金)とエクセルを駆使して作成

✔家計簿長続きしない方必見!|Moneytreeで無料家計簿継続の秘訣!

※2022年9月よりマネーフォワードも活用(課金)

■1年間運用してみて最適な項目設定や予算、貯蓄率を決める

■月々の収支で統一税金等も一括払い

■【食費】外食費含む【教育】習い事 文具書籍含む

■2021年6月より楽天ポイントを収入として換算

■2020年9月以降、固定費削減に着手

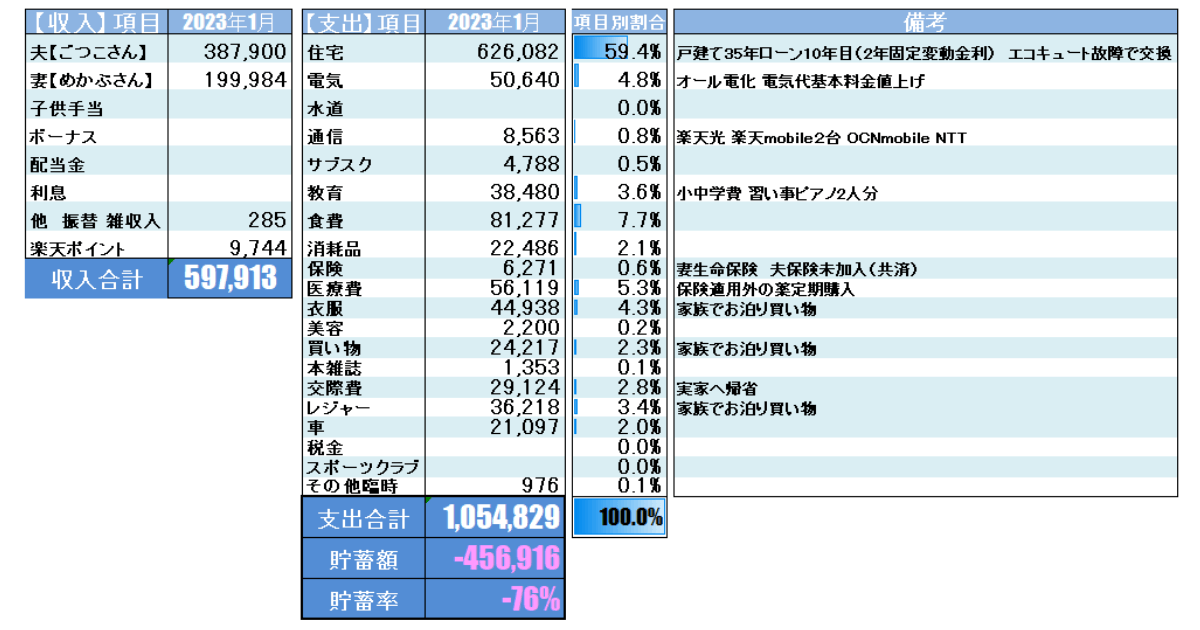

2023年01月の収支|貯蓄額 -456,916円 貯蓄率-76%

1月の結果は以下のとおりです。

- 収入 :597,913円

- 支出 :1,054,829円

- 貯蓄額:-456,916円

- 貯蓄率:-76%

次に、収入と支出のトピックスです。

収入トピックス|収入合計 597,913円

今月収入は、これといったトピックスがありませんでした。ごつこさん(夫)が残業と年末年始の休日出勤が多かったため、いつもより多くお給料を頂くことができました。

収入部門

■ごつこさん(夫)387,900円

40歳を超えると夜遅くまでの残業は応えます。早めに業務を切り上げたいのですが忙しい時期は仕事量も多くなるので大変です。

夫婦そろって年末年始仕事だったので休みが合う日2日くらいしかなかったね。

支出トピックス|1,054,829円

今月の支出のトピックスです。1月の支出トピックスは多めです。

支出部門

■エコキュート故障 550,000円

■医療費 56,000円

■実家帰省兼買い物旅行 約120,000円

■サブスク:1,000円 VoicyFP関根|人生を豊かにするラジオのプレミアムリスナーに参加

エコキュート故障55万円:住宅購入者・予定者は給湯製品の故障予算も考慮を

実家から帰省してきた1月4日、長旅の疲れを癒そうとお風呂を沸かしました。ところが待てど暮らせどお湯が出ません。

給湯器の液晶を確認してみると、「F12:圧力スイッチ異常」点灯。がどうやらエコキュート故障したみたいです。

しばらく温泉に通うという停滞出費の2023年スタートとなりました。

結果、修理せずに新品を購入することにしました。修理せずに新品を購入した理由は以下のとおりです。

- 耐余年数10〜15年→現在10年目

- 13年位で部品無くなるとメーカーから言われた

- 他部品も劣化している

- 部分修理でも10万円~20万円くらいの見積もり

- 修理後も長持ちするかは運次第とメーカーから言われた

総合的に判断して新品に入れ替えようと決めました。

エコキュート故障が故障したよとツイートしたところフォロワー様から返信いただきました。

エコキュート、表面上の電気代は安くなりますけど、機械が10年程度で壊れることを想定すると実質的な電気代は月4、5000円くらい上乗せして考えないといけないですね😅

— よっしー資産形成 (@yossy20210911) January 7, 2023

ウチもエコキュートです。今から壊れないかと戦々恐々としています💦

— ヒロキ (@hiroki_capital) January 7, 2023

持ち家の方で、エコキュート故障を想定している方は少なそうですね。私も10年程度で故障するとは考えてもいませんでした。

今後住宅購入を検討されている方、購入後数年経過している方、住宅修繕費用の予算はあらかじめ確保しておきましょう。

医療費 5万6千円:マイナンバーカードと保険証の連携で確定申告が簡単に

我が家の医療費は、定期的に通院が必要な家族がおり、毎年10万円以上かかります。今年から、保険適用外の薬を使用するため医療費は高額になりそうです。

よく、いつか病気になったら心配だから高額な医療保険に加入するといった方もいらっしゃると思いますが、入院時に給付されるタイプの保険では通院費用は賄えません。

我が家の医療保険は、県民共済の2,000円しか掛けておらず万が一の場合は貯蓄から賄う方針です。

入院するまでの病気ではないため通院ですが、定期的な検査やお薬代は馬鹿になりませんが、家族の健康の為には必要な経費です。

早速、22年度確定申告をe-TAXにて提出しました。21年度の医療費控除は、1年間の領収書をすべてエクセルシートに転記し、しっかりと医療費控除を活用します。

実家帰省兼買い物旅行 約12万円

娘の誕生日プレゼントは地方都市でのお買い物のおねだりをされました。ということで実家への帰省ついでにお買い物旅行してきました。

我が家の住んでいる田舎には無いIKEAの大型店舗と巨大なイオンモールに行ってお買い物しました。

しかし、結局購入したのは子供服と妻の衣服、雑貨少々の買い物で、最低限必要な物の購入で終わりました。実家帰省費・宿泊費含めて12万円で収めることができました。

サブスク:1,000円 Voicy FP関根|人生を豊かにするラジオのプレミアムリスナーに参加

1年間毎日欠かさず視聴していたVoicy FP関根|人生を豊かにするラジオのプレミアムリスナーに参加しました。

毎日5:30に配信しています。お金や住宅に関する話はあまり出てきません。ただし、毎日欠かさずに視聴していると過去・現在・未来についての経済の話を毎日配信しており、経済が繋がっているということが分かるラジオになっています。

おすすめのシリーズは、

- 人に歴史ありシリーズ

- 過去の重大事件シリーズ

イーロン・マスク、マークザッカーバーグ、江副浩正、あさま山荘事件、リクルート事件などをナレーション口調で語られるシリーズです。

何となく知っている事件や有名人を起承転結がしっかりとした構成で語ってくれるため聴いた後はとても知識が付いた気分になれます。とてもおすすめです。

毎日聴くと経済がつながるラジオ

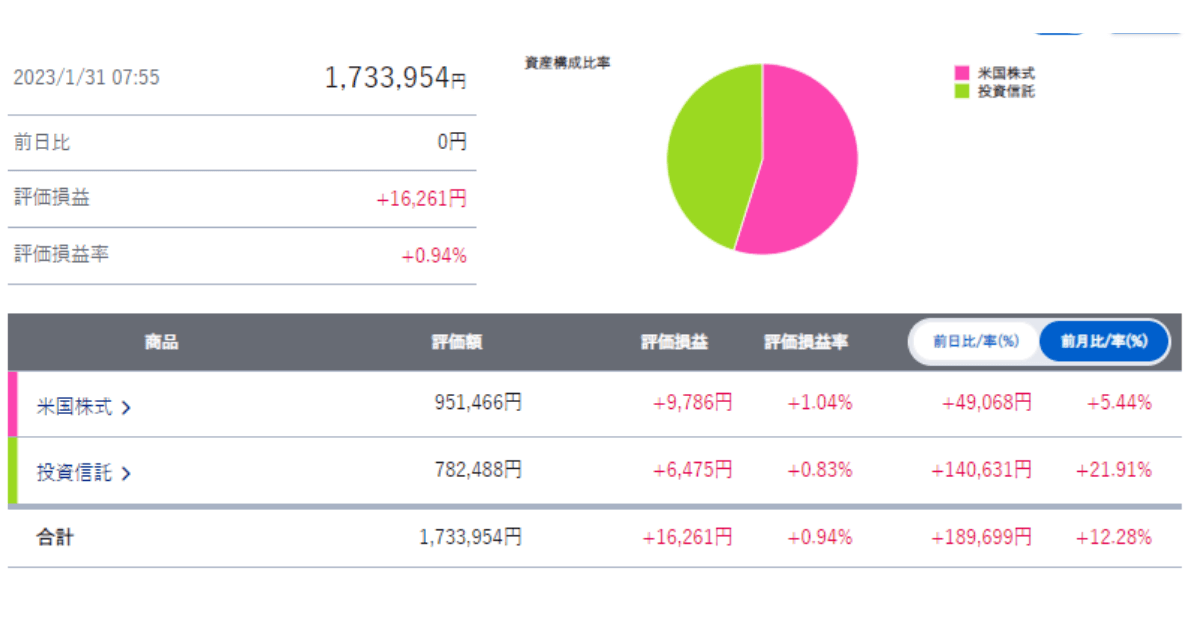

2023年01月の資産公開

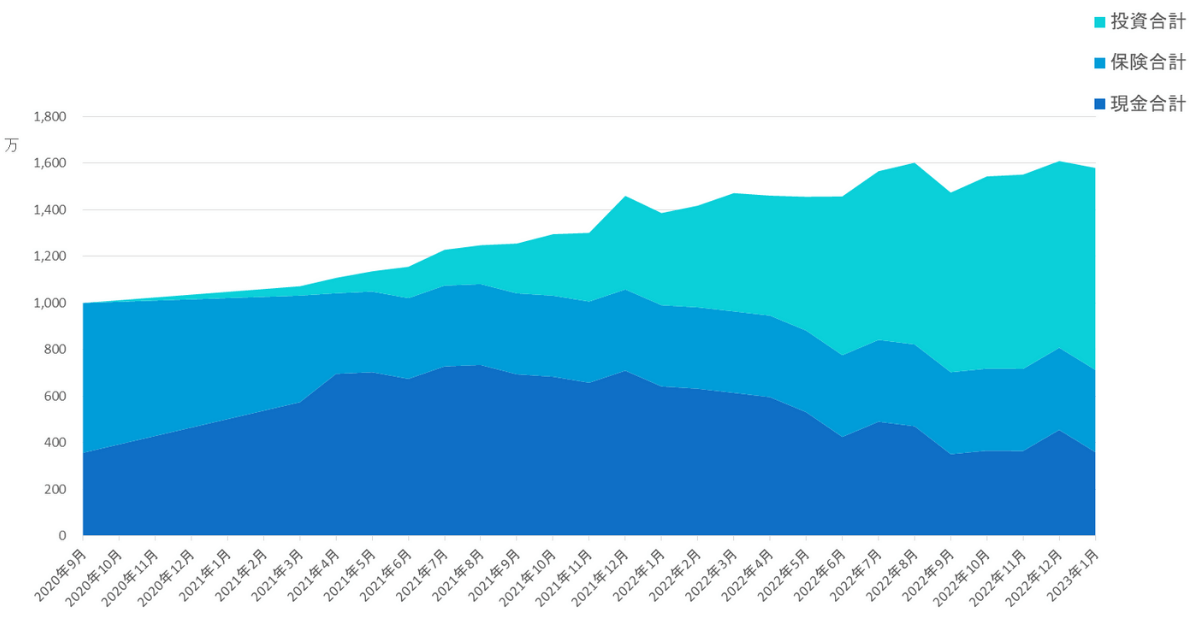

総資産 1,579万円

2023年01月現在の資産運用実績は以下の通りです。

- 総資産1,579万円

- 前月比98.2%

- 前月比29万円減

1月は予定外の支出があり、マイナススタートとなりました。資産形成は順調に右肩上がりするわけではなく、市場と同じく波があります。どんなことがあっても慌てないで対処できる家計にするためにもコツコツと資産形成に取り組む必要がありますね。

上記のグラフは2年間の総資産推移です。

- 資産は微増、株価の振れ幅で資産も数万~数十万円程度動くように

- 現金、保険(払い済み)は厚めに保持(教育費、生活防衛費)

- 株価の値動きに慣れてきた所で投資額を徐々に上げた

資産運用を計画し本格的に始めたのは2020年9月でした。当時の資産比率は現金と保険が資産の全てでした。そこから2年が経過し、総資産・投資比率は右肩上がりでした。

子育て世代は、教育資金や、生活防衛費、医療費、突発的な出費など現金が必要な時期のため投資に全振りは出来ません。少しずつ着実に投資資金を増やしていきました。

以下の理由で現金保有を厚めにしています。投資商品の中には米国長期国債ETFや、アクティブファンドを組み合わせる事により値動きの違う資産を組み入れる事での分散効果と暴落時の安全パイも組み込んでおります。

- 生活防衛資金の確保

- 教育資金は現金と学資保険(払済み)で確保

- 長期投資を継続出来る体力を残す

- 暴落時のリスクヘッジ

- 暴落時の追加投資に備え

年間目標値は前年度の収支から今年想定される大きな支出の増減、収入の増減を大雑把に予想し決定しました。

2023年度は諸事情があり、旅行や家族に対してお金を使おうと決めていた為貯蓄率を少なく見積もっています。

これからつみたてNISAやiDeCoなどの非課税制度を使って投資を始めてみたい方、子育て世代で資産形成に取り組みたい方、是非、ご自身のリスク許容度を図った上で小額から投資を始めてみて下さい。コツコツ実践すれば必ず結果はついてきます。

一緒に頑張りましょう!

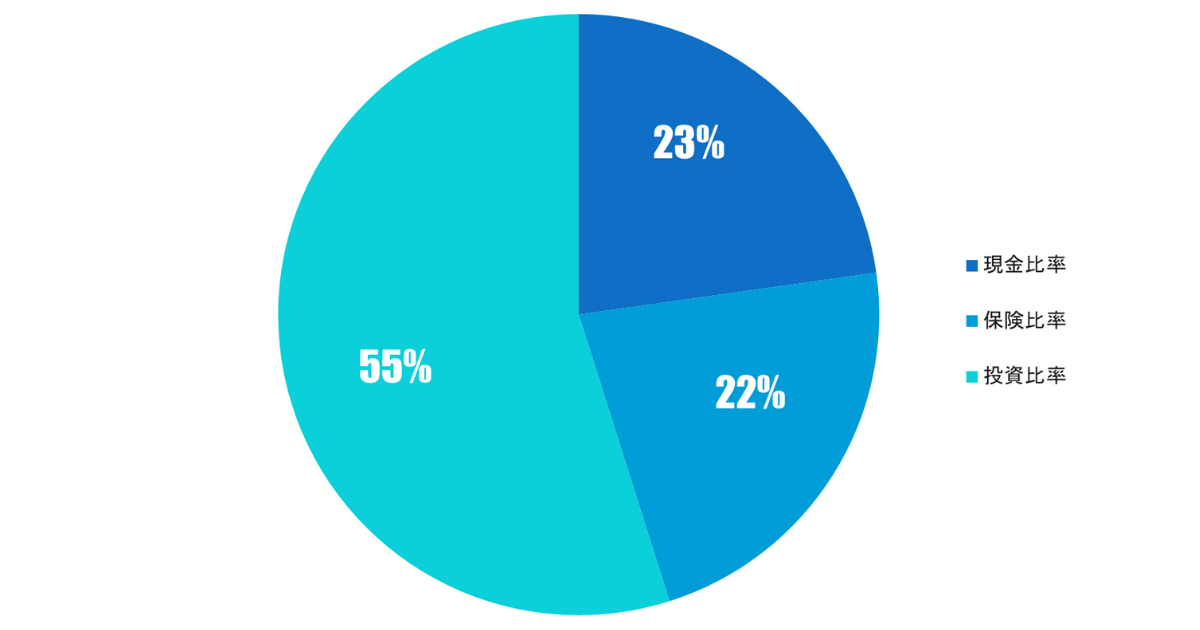

全体の資産比率|現金23% 保険22% 投資55%【『サイコロジー・オブ・マネー』で貯蓄の目的を再確認】

投資継続と成功の秘訣はアセットアロケーション(資産配分)にあり!とも言われるくらいとても重要な要素です。毎月しっかりとリスク資産の比率を確認し、現金比率を極端に減らさずにいる事で、追加投資の余力を残し心の平穏を保てる配分の維持を目指します。

| 23年1月 | 22年12月 | 22年11月 | 22年10月 | 22年9月 | 22年8月 | 22年7月 | 22年6月 | 22年5月 | 22年4月 | 22年3月 | 22年2月 | 22年1月 | 21年12月 | 21年11月 | 21年10月 | 21年9月 | 21年8月 | 21年7月 | 21年6月 | 21年5月 | 21年4月 | 21年3月 | 20年9月 | |

| 投資 | 55% | 50% | 54% | 53% | 52% | 49.2% | 47% | 48% | 42% | 40% | 36% | 33% | 32% | 32% | 26% | 23% | 20% | 15% | 14% | 14% | 9% | 6% | 4% | 0% |

| 現金 | 23% | 28% | 23% | 24% | 24% | 28.9% | 31% | 28% | 34% | 56% | 40% | 42% | 43% | 43% | 47% | 50% | 52% | 57% | 58% | 56% | 61% | 63% | 53% | 36% |

| 保険 | 22% | 22% | 23% | 23% | 24% | 21.9% | 22% | 24% | 24% | 30% | 24% | 25% | 25% | 25% | 27% | 27% | 28% | 28% | 28% | 30% | 30% | 31% | 43% | 64% |

- 現金比率が5%減少

- 投資比率が5%増加

- 学資保険は毎月3,000円増のフェーズ。年利換算で約1.21%

1月はエコキュート故障による現金比率の減少、ジュニアNISAでの買い付けとマーケットの上昇で投資比率が増加となりました。

現金比率を厚めにしていたため、急な出費でも対応できました。2024年から新NISAが始まり、1800万円/人の非課税投資枠が与えられます。

だからと言って焦って持っている現金を全て投資商品に充てるのはNGです。なぜなら心理的に一度投資した商品を換金するには心理的な負担が大きいからです。

急な出費が必要になった時、株式市場が暴落になっていたら?もしくは株式市場が上昇局面で今後値上がりが大きく期待できそうだったら?

どちらもどの様な行動をとればいいか迷いますよね。特に30代から40代における子育て世代のご家庭では急な出費が多いものです。

何に使うかわからないが貯蓄の目的は予想外の事象に対応するために必要ということをいかの『サイコロジー・オブ・マネー』という書籍で学びました。

これから資産形成や資産運用に取り組もうと思っているあなたにぜひおすすめしたい書籍です。私は資産運用で一番重要なことはメンタルだと思っています。

下手に値上がり銘柄100選・億越えトレーダーの投資本みたいな本を購入するよりも、心理学や行動経済学が盛り込まれた書籍を購入する方が、勝率が上がる可能性は高く感じます。

まして、子育て世代で資産運用を考えているのであれば投資はギャンブルではなく家族を幸せにするための手段です。

だから、勝ちにいくのではなく、負けない投資戦略が必要なのです。以下は心に残ったフレーズの抜粋です。

- 足るを知る

- 不可実性・偶然性を認める

- 幸福感を得る最良の方法は目標を低く

- 貯蓄の目的は予想外の事象に備える為

- 思い通りの人生を送れる事が最良の豊かさ

『サイコロジー・オブ・マネー』には子育て世代のご家庭にぴったりな負けない、そして豊かな人生をおくる為のヒントがふんだんに盛り込まれております。一家に一冊は置いておきたい良書です。

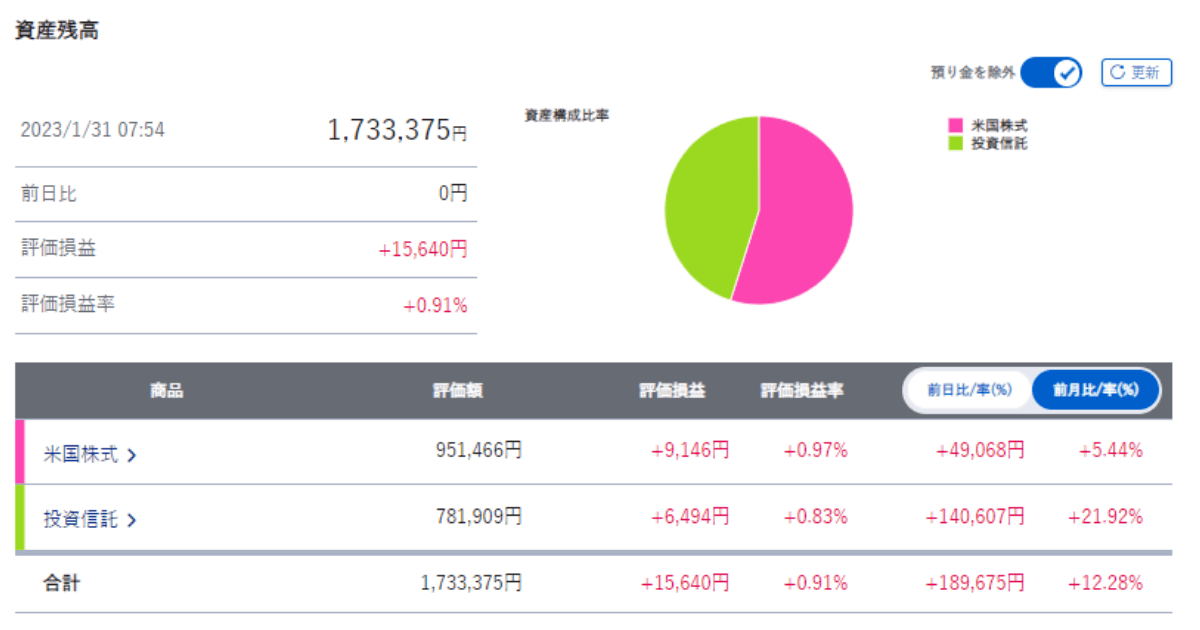

投資実績|1月投資額 356,349 円

我が家の投資方針は以下のとおりです。

投資の世界では有名な戦略の、『コア・サテライト戦略』で資産運用を考えています。

- コア(中核):守りの資産

- つみたてNISA、ジュニアNISA、iDeCo、米国ETFは守りの資産として全世界株式や、全米株式インデックスをメインにします。

- サテライト(衛星):攻めの資産

- 日本の個別株、仮想通貨を攻めの資産として、投資金額の20%以下で運用します。現状、攻めの資産は4%以下のため、今後勉強しつ攻めの資産を増やしていく予定です。

| 運用方針 | つみたてNISA(コア) | ジュニアNISA(コア) | iDeCo (コア) | 米国ETF(コア) | その他投資(サテライト) |

| 投資目的 | 老後資金 教育費用 | 教育費用 子供への相続 | 老後資金 節税対策 | キャッシュフローの改善 | 少額からの投資経験 |

| 投資対象 | 全世界・S&P500 VTI | VT SBI・Vシリーズ | SBI雪だるま | VYM SPYD HDV | 日本個別株、投資信託スポット購入 |

| 投資方法 | 毎月定期積立 | タイミング投資 定期積立 | 毎月定期積立 | タイミング投資 | タイミング投資 |

| 運用期間 | 20年 | 成人まで(10年以上) | 15年 | ホールド | ホールド |

| 積立金額 | 年間40万(月約3.3万)×2 | 年間20万×2 3年120万 | 年間18万円(月1.5万円) | 規程なし | 規定なし |

| 備考 | 52歳頃 債券多めの比率に変更 | SBI証券で口座開設 円貨決済しかできない | 年金保険解約金財源 2021年7月スタート 2022年5月企業型DC加入により一時休止 2023年1月拠出再スタート | 外貨決済 ViX指数20以上購入を目指す 機会損失を避け小額投資も実施VYM60% HDV20% SPYD20% 安定型ポートフォリオ目指す | SBIネオモバイル証券 SBI・Vシリーズ ひふみ投信 仮想通貨勉強として今後検討 資産全体の5-20%程度 |

2023年1月の総投資額は336,369円でした。ETF(上場投資信託)を少し買い増ししました。月間投資の内訳は以下のとおりです。

| 投資枠 | 投資金額 |

| つみたてNISA① | 32,333円 |

| つみたてNISA② | 32,333円 |

| ひふみ投信 | 15,000円 |

| ジュニアNISA① | 122,409円 |

| ジュニアNISA② | 122,409円 |

| iDeCo | 20.000円 |

| ETF | 0円 |

| 日本個別株 | 1,865円 |

| 投資信託 | 10,000円 |

| 合計 | 336,369円 |

つみたてNISA、投資信託、ひふみ投信、ジュニアNISAの一部は毎月一定額の積立投資です。

つみたてNISA 64,666円【2年4か月・2年継続】

コツコツつみたて継続してきたつみたてNISAもついに2年4ヶ月継続中です。我が家のつみたてNISA運用の目的は以下のとおりです。

- 目的は老後資金、教育資金、サイドFIREを目指す為の土台

- 2021年から夫婦二人分40万×2=80万積立設定済み

- 投資先は、米国と全世界約半々

つみたてNISAの詳細については以下の記事をご覧ください。

2023年01月までのつみたてNISA2口座分の結果は以下のとおりです。

- 合計運用益+135,435円

- 合計評価損益率7.81%

2024年にスタートする新NISAには現在のつみたてNISA非課税枠が含まれないそうです。よって現行のつみたてNISAは2023年のつみたてで終了し、20年間非課税で運用できます。

私が実践している継続運用のコツは

- 少額からスタートする

- 毎日損益を見ない

- 仕事を頑張る

- 現金比率は維持し余裕を持つ

- 含み損は将来の種蒔きと考える

投資はマインドがとても大事で、一喜一憂せず淡々とコツコツ継続できる安定した心の持ち様を保つように心がけています。

つみたてNISAは2023年で終了ですが、今から始めてもまだ遅くはありません。楽天証券なら、楽天ポイントでつみたてNISAを始めることができますので初心者にはおススメの証券会社になります。

以下のリンクから口座開設できます。

つみたてNISAまだ間に合う

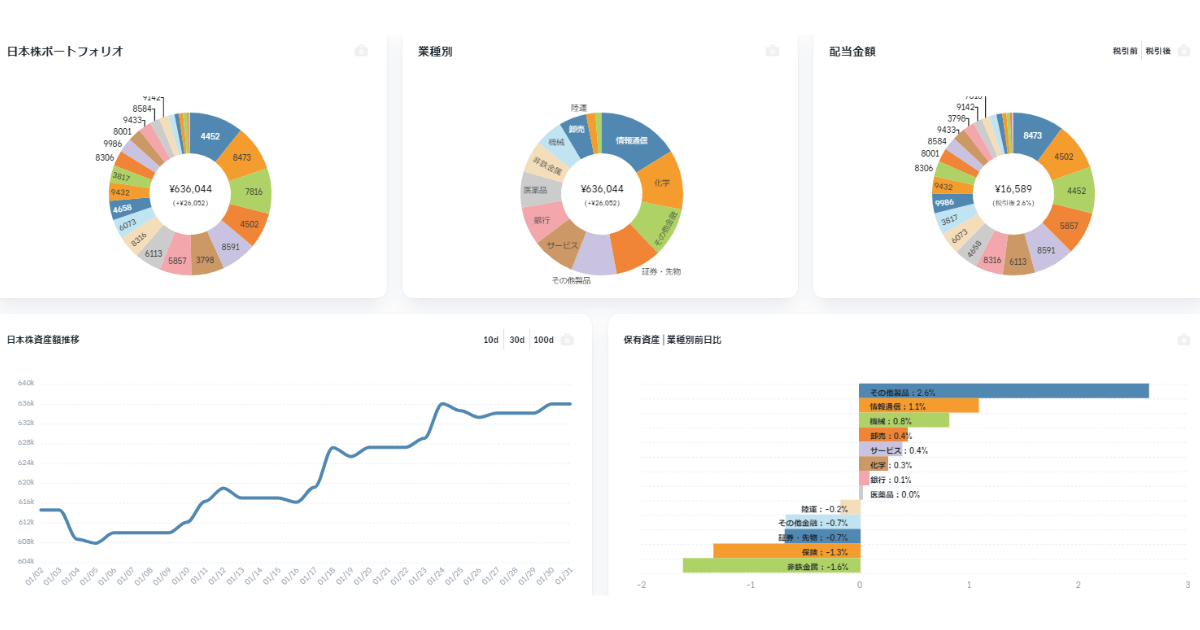

SBIネオモバイル証券|日本個別株1,865円

我が家の日本個別株を購入する理由は以下の3点です。

- 目的は勉強の為の少額投資、キャッシュフローの改善

- 高配当株メイン(バリュー株)

- 魅力的で応援したい、継続した利益が出せる企業を見つける(グロース株)

個別の日本株はSBIネオモバイル証券で購入しています。1株から購入できる事、証券口座を分ける事でわかりやすくするためです。

2022年9月29日公式発表にて、2024年3月13日(月)頃、株式会社SBI証券と経営統合するそうです。

SBI証券でも1株から購入出来るようになりSBIネオモバイル証券の立ち位置が無くなったからという事と、SBI証券にリソースを集中される事でよりユーザーに還元できる体制にする為だそうです。詳しくは以下の公式サイトをご覧ください。

SBI証券の口座が無い場合は、自動統合後独立サービス「ネオモバコース」になるそうです。順次公式発表されるそうです。

今月は以下の銘柄を購入しました。

- DMG森精機(6141)1株

機械セクター枠としてDMG森精機(6141)に投資する方針です。

DMG森精機(6141)は、工作機械の最大手です。直近の2022年12月期 決算短信を見ても、売上、営業利益共に増収増益を達成、最近では2023年4月から新卒初任給の引上げのニュースにもなっており優秀な人材の確保にも力を入れている企業です。

- 機械の自動化は今後も続くと予測

- 海外の売り上げ構成比率が高い為円安を享受できる

- ROE10%だが穏やかに上昇している

- コロナ以降配当推移右肩上がり

- 5軸加工機、複合加工機などの複雑な加工に強み

この円グラフは、43juniというWEBベースのアプリを使用しています。一番の魅力は、セクター(業種)別を簡単にグラフ化してくれる所です。このグラフを見るだけで分散比率が一目でわかります。

日本の配当金は、配当金控除(総合課税)という制度があり、年収695万以下であれば控除した方が有利なので為替リスク軽減、円での配当目的で今後も適宜買い足ししたいと思います。以下の記事では43juniの魅力と詳しい使用方法をまとめています。

現在購入銘柄数は24銘柄です。1銘柄も単元化(100株)していませんが、コツコツ分散投資し買い増ししていく予定です。

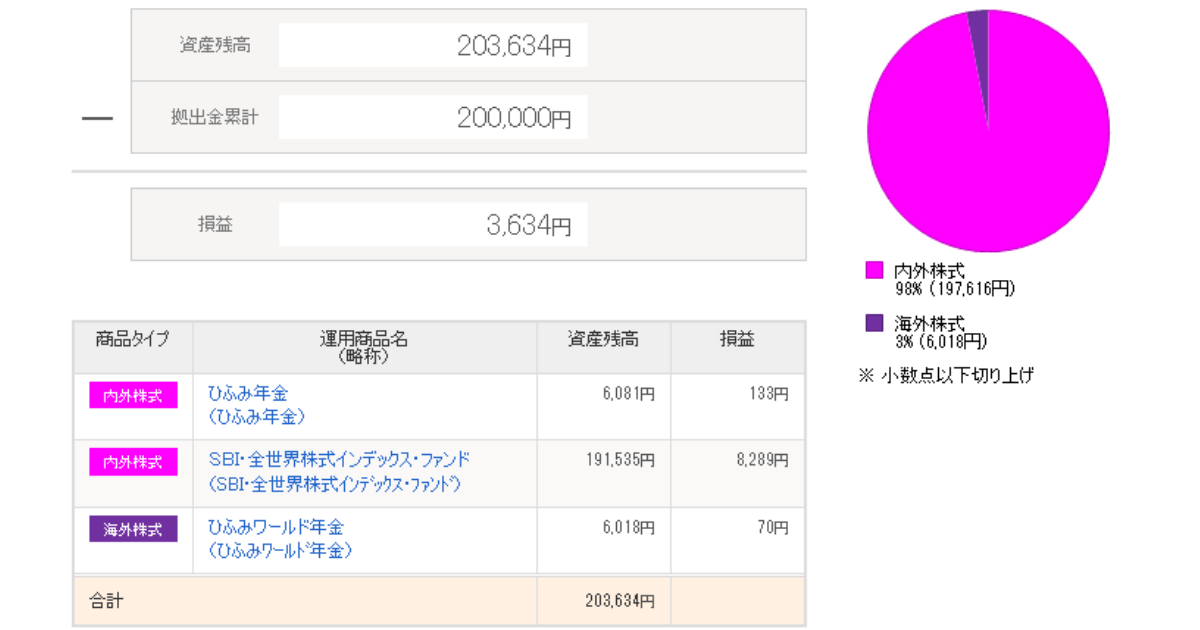

iDeCo 20,000円

我が家のiDeCoはSBI証券で運用しています。iDeCoの運用方針は以下のとおりです。

- 目的は老後資金と節税対策

- 証券会社はSBI・全世界株式インデックス・ファンド(通称雪だるま)で運用したかったのでSBI証券に決めました

- 拠出額20,000円

- 日本と世界に投資

- インデックスファンドとアクティブファンドの組み合わせ

投資先と配分割合は以下のとおりです。

| 運用商品名 | 雪だるま(全世界) | ひふみ年金 | ひふみワールド年金 |

| 運用比率 | 40% | 30% | 30% |

| 運用金額 | 8,000円 | 6,000円 | 6,000円 |

| 投資形態 | インデックス | アクティブ | アクティブ |

| 商品タイプ | 内外株式 | 内外株式 | 海外株式 |

| 信託報酬 | 0.1102% | 0.836% | 1.1% |

| タイトル | 詳細を見る | 詳細を見る | 詳細を見る |

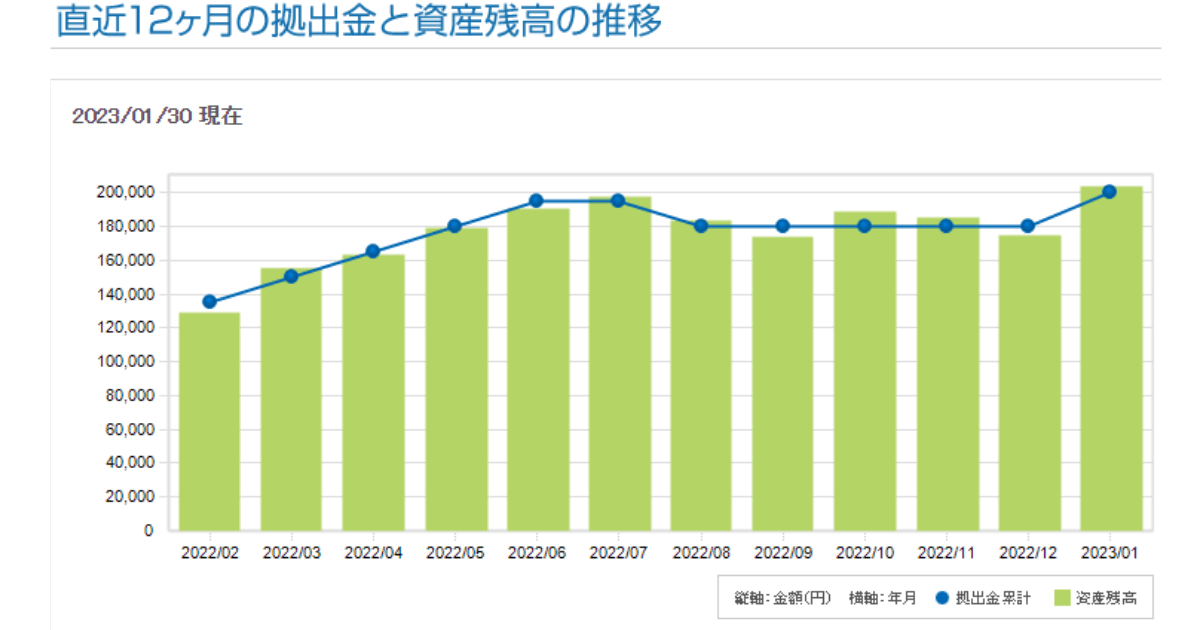

iDeCo2022年12月時点での運用結果は以下の通りです。

- 資産残高 203,634円

- 拠出金累計200,000円

- 運用益 3,634円

- 評価損益率 1.78%

iDeCoは所得や掛け金によって、各世帯の控除額が変わってきます。SBI証券のホームページには、『かんたん節税シミュレーション』がありますので、是非ご自身のご家庭でもしiDeCoをした場合、控除額がいくらになるか算出してみて下さい。

- 毎月の掛け金全額所得控除

- 運用益非課税

- 将来受取時も税制優遇措置(退職金控除・公的年金控除

- 原則60歳まで引き出し不可

- 加入時の手数料として2,829円

- 口座管理手数料171円/月

- 必ずしも税制上お得になるとは限らない(個人差がある)

iDeCoは老後資金対策です。デメリットである60歳まで引出し不可能は無かったものとして考える事が出来るため長期的に継続するためのメリットにもなり得ます。

急な出費の場合に引き出し出来ないからという理由にならないためにも生活防衛資金は確保した上で無理のない金額から始めましょう。

年に一度掛け金の変更も可能です。一時的に「加入者資格喪失書」を提出し、一時的に掛金の支払いを止める事もできます。ただし、口座の管理手数料171円/月は発生します。

iDeCoチェックポイント

■初月は、2か月分まとめて拠出になるので2か月分口座に入金忘れずに

■初月は運用管理費用が2,829円かかるのでマイナススタート

■iDeCoの目的は老後資金。毎月の上げ下げは気にせず運用。

SBI証券のiDeCoは運営管理費用が0円※1で、使用品ラインナップも豊富でお勧めです。資料請求は無料です。以下のリンクから資料請求できますので是非お試しください。

※1:国民年金基金等に支払う費用は別途発生いたします。

ジュニアNISA 244,818円【大学用教育資金の目標金額決定(1,200万円)】

ジュニアNISAは2016年1月から「未成年者少額投資非課税制度」です。最長5年非課税機関があるので子供の教育資金を効率的に運用できる箱のようなものです。当初は当事者が18歳になるまで引出し不可という資金拘束があり使いにくい制度だったのですが制度廃止決定したことにより2024年以降は自由に払い出しできるようになるため逆に使いやすくなった制度になります

詳細は金融庁のホームページを参照して下さい。大変分かりやすいです。

- 投資額 毎年80万円が上限

- 非課税期間 最長5年

- 投資可能期間 2016年~2023年

- 払い出し制限 2024年以降は自由に払い出し可

✓我が家のジュニアNISA投資の目的

我が家のジュニアNISA投資の目的は以下のようになります。

- 教育資金、成人までにかかる養育費用に備える

- 子供の金融教育 お年玉とお小遣いで投資

- 子供への譲渡 ロールオーバー 成人以降NISA口座開設

- 兄弟喧嘩にならない様に均等投資

我が家の投資銘柄は以下の3銘柄になります。それぞれ用途を分けて運用しています。

- SBI-SBI・V・全米株式インデックス・ファンド

用途:子供の教育資金として - VTバンガード トータル ワールド ストックETF

用途:子供の教育資金、子供への贈与、配当の勉強として - 三菱UFJ国際-eMAXIS Slim 全世界株式(通称オルカン)

用途:子供の金融教育として(子供のお小遣い・お年玉)

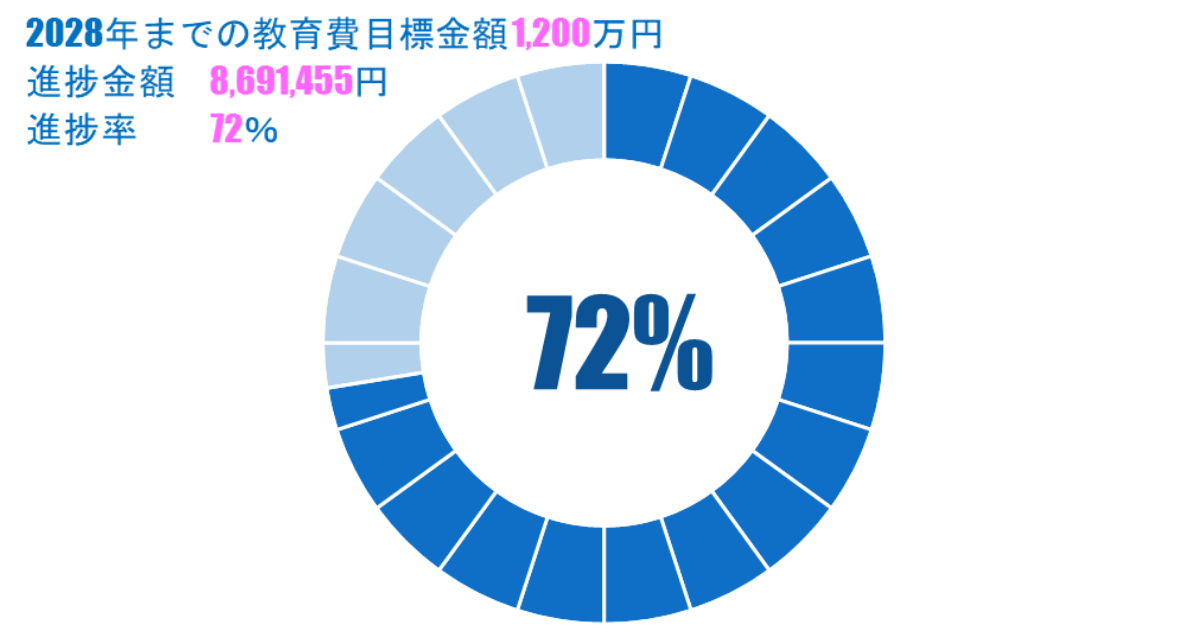

✓大学用の教育資金の目標金額を5年後の2028年までに600万円/人に設定

前提条件として知っておいていただきたい事として、我が家は教育資金全てをジュニアNISAという投資商品で賄おうとは思っておりません。

2022年12月現在で、我が子の年齢学年は上の子が13歳の中学一年生。下の子が10歳の小学四年生です。

高校進学までの学費に関しては毎月のキャッシュフローで賄おうと考えております。したがって大学進学費用について検討ました。

上の子の大学受験は令和10年の5年後になります。下の子の大学受験は令和13年の9年後になります。それまではまだ期間がありますので保険+現金+投資の3本で備える予定です。

なぜ投資だけで運用しないの?なぜ現金だけで貯蓄しないの?なぜ学資保険だけで運用しないの?と思う方もいるかもしれませんがそれぞれ一長一短があります。

少なくとも上の子が大学入学から下の子が大学卒業までの期間は8年間ありますのでその間に株式市場が冬の時代で含み損を抱えていると、教育資金必要時に売るに売れないケースが想定されます。

その間に現金及び保険の貯蓄があれば、バッファー的に機能する事ができます。なので、我が家の教育資金は保険と投資と現金の3本立てで積立していく方針です。

しかしながら実際にいくらまで積立貯蓄すればいいのか皆目見当もつかない現状もあります。

今後、第一子の進路によってはある程度方向性が見えてくるとおもいますが上限値は少なからず決めておこうかとも考えていますのでまとまり次第記事にします。

今のところ想定している金額は一人600万円×2の1200万円です。国立大学想定のざっくり計算ですが

- 年間授業料50万円×4年間=200万円

- 仕送り8万円×4年間=384万円

- 雑費=16万円

もちろん上記金額は皮算用ですし、奨学金を借りるという手段も考えられます。しかし、親としては奨学金に苦労した経験も考えこれくらいなら出せるよ。

それ以上どうしても学びたいことがあるならば奨学金を借りるのも手だよといった方向性にしたいと考えています。

ということで、現時点での大学用教育資金貯蓄目標1,200万円に対しての現時点の進捗率は以下の図になります。

✓令和5年度税制改正の大綱にてジュニアNISAのロールオーバー自動化決定

2024年から始まる改正新NISA制度の主要項目に新たに盛り込まれた改正にジュニアNISAのロールオーバー自動化があります。

今までは非課税期間が終了する5年目の年末にロールオーバーの案内メールが来て、自身で申請しないと、特定口座に自動で移管されるため注意が必要でした。自動でロールオーバー(継続管理勘定)に移してもらえる為、とても便利になりました。

ジュニアNISAは2021年に子供二人分口座開設しました。2022年12月現在の投資経過は以下のようになります。

- 2021年買付余力160万円➡160万円満額投資完了

- 2022年買付余力160万円➡160万円満額投資完了

- 2023年買付余力160万円➡26万円

- 3年合計480万円投資可能

ジュニアNISAは毎月定期購入とスポット購入の二軸で投資しています。2022年の投資可能上限一杯投資できましたので2023年最終年度も満額投資できるように資金を準備していきたいと考えています。

投資可能期間が短い為、個別銘柄への投資ではなく、SBIV全米ETFや全世界ETF(VT)等の長期で運用に適した銘柄を選定して運用しています。

2022年は何とか子供二人分満額買い付けする事が出来ました。2023年最終年160万円投資可能枠を何とか埋めるため、全力で資産形成に取り組み、投資資金を捻出していきます。

ひふみ投信(レオス直販)15,000円|オンライン懇親会参加

2023年01月の「ひふみ投信」「ひふみワールド」「ひふみらいと」3銘柄合計の運用成績は以下のとおりでした。

- 評価金額合計 313,930円

- 受渡金額合計 318,008円

- 評価損益 -4,078円

- 評価損益率 -1.282%

アクティブファンドは確かにインデックスファンドに比べて信託報酬も高く、過去を見るとインデックスファンドに勝てるアクティブファンドは数少ないという事は分かった上で投資しています。私は以下の理由でひふみに投資しています。

- ファンドマネージャー藤野英人さんの考えに共感した為

- 暴落時のクッション材として

- 長期投資応援団の仕組みがある為

- 日米グロース株の投資はひふみに任せる

投資信託「ひふみ」シリーズを投資運用会社から直接購入できると知り、直販口座開設しました。

きっかけは、「お金のまなびば!」というyoutubeから藤野英人さんという人物を知り、書籍を購入し、考え方に感銘を受けたからです。

日本人はお金に対して不真面目という言葉に非常に目を背けたくなる半面納得感がありました。投資の本質を学ぶ事が出来ます。8月に口座開設しました。初回積立開始は10月です。

今はグロース株(成長株)が弱い時期なので、ひふみは「ひふみの要塞を構築した」という表現から今後の相場に向けた対策を講じております。

ひふみアカデミー2023年02月度|1月運用成績

投資信託「ひふみ」シリーズは毎月運用報告会を開催しております。YouTubeにて配信しています。以下の記事では我が家の各銘柄別運用実績報告と毎月開催のひふみ運用報告会の要約を毎月追加更新しています。気になる方は是非チェックして見て下さい。

レオス主催「タネ」投資オンライン懇親会参加

1月23日は1・2・3ひふみの日です。毎年1月23日にはひふみ投信のイベントがあります。今年はひふみ投信で投資している「タネ」投資についてのオンライン懇親会でした。

早速申し込みしたところ見事当選。運用メンバーの「タネ」投資についてのお話を事前に送られてきた食材を食べながら楽しく過ごすことができました。

詳しくは以下の記事でレビューしましたので是非読んでみて下さい。投資の面白さワクワクをきっと感じることができます。

直販口座専用アプリ「てのひらひふみ」

今まではマネーツリーで資産管理していました。直販系のひふみ投信は連携できなかったので、9月からはマネーフォワードを連携する事にしました。エクセルで管理していたのですが、アプリでひふみ投信の資産管理できるようになりました。

ひふみ投信の無料の口座開設はこちらから

子供の金融教育に取り組んでいます

我が家は、家族全員で資産形成に取り組みたいと思いスタートしました。

日々の暮らしの中でお金の事、仕事の事、経済の事、投資の事、を親子で一緒に勉強していきたいと思って今まで色々取り組んできました。

今後、当記事内で取り組んだ事例を、失敗談なども交えて紹介していきます。

2022年お年玉から投資したeMAXIS Slim全世界株式(オルカン)がマイナスで終了

2022年の子供たちのお年玉で毎月1000円投資していました。毎月家族会議で運用成績を報告していましたが2022年の相場は悪かった為、下がるたびに息子は「プーチンのばかやろう」と言っていました。

2023年は毎月1000円投資に回せるほどお年玉を貰えなかったため、個別株を買ってみようという話になりました。今後色々検討して購入してみます。

投資漫画の名著:インベスターZをこっそり共有本棚に置いておく作戦実行

マンガなら読んでくれるだろうと思い、購入しましたが我が家の子供たちはあまのじゃくなところもあるので、素直に「読んでみて」と渡しても絶対に読まないと思っていました。

そこで、こっそりと家族の共有本棚に置いてみたところ、案の定手に取って読んでくれました。

内容を全て理解しているわけではないと思いますが、心のどこかで思い出せる程度でも良いと思っています。今では寝る前に時々読むようになりました。

息子がインベスターZを読みだしたので気になったのか、めかぶさん(ママ)もついに読み始めました。

とはいえ読んでみた感想を聞いたら、

この本で一番言いたい事は結局何だったのかわからない。

でした。家族で資産形成の道はまだ始まったばかりです。

息子と一緒にひふみ投信オンライン懇親会に参加

美味しそうな食事につられ、息子もレオス主催「タネ」投資オンライン懇親会参加に参加しました。どこまで理解しているかは分かりませんが、とにかく色々経験させたいです。

2022年と2021年の小麦の価格の違いでパンの大きさが全然違うことにびっくりしたよ。

Twitterの写真画像に載っている2つのパンですが、同一原価で作った場合のパンなのですが、小さい方は2022年の原価で作ったパンで、大きい方は2021年の原価で作ったパンだそうです。

子供にとってもわかりやすい内容でした。

まとめ:貯蓄率-76% 総資産 1,579万円 1月投資額 356,349円

- エコキュート故障55万円:住宅購入者・予定者は給湯製品の故障予算も考慮を

- 医療費 5万6千円:マイナンバーカードと保険証の連携で確定申告が簡単に

- 全体の資産比率|現金28% 保険22% 投資50%【『サイコロジー・オブ・マネー』で貯蓄の目的を再確認】

- サブスク:1,000円 Voicy FP関根|人生を豊かにするラジオのプレミアムリスナーに参加

- 子供の金融教育に取り組んでいます

2023年度、マイナスからのスタートですが、年間貯蓄率23%を目標に設定しましたので。今年も元気に倹約生活を楽しみながらコツコツ資産形成しましょう!

それではまた、ごつこさんでした。

※本記事は、特定の銘柄や投資方法を推奨するものではございません。くれぐれも投資は自己責任・自己判断でおねがいいたします。

過去の家計簿と資産公開内容は以下の記事にまとめていますので見ていただけると嬉しいです。